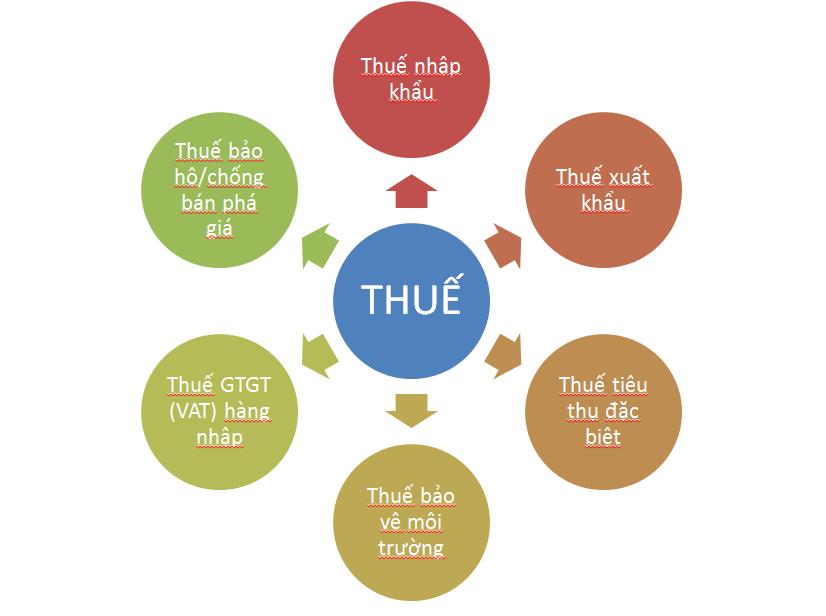

Các loại thuế và cách tính thuế trong nhập khẩu

Dưới đây là bài viết tóm tắt về các loại thuế và cách tính thuế trong nhập khẩu

Các loại thuế đối với hàng hóa nhập khẩu

1. Thuế nhập khẩu:

Sẽ được sử dụng thuế suất tỷ lệ %, Tùy mỗi mặt hàng sẽ có thuế suất khác nhau. Ngoài ra còn mức thuế suất còn được phân biệt theo khu vực thị trường, nhằm thực hiện các chính sách của thương mai của nhà nước.

- Thuế suất ưu đãi:

Các hàng hóa nhập khẩu có xuất xứ từ các quốc gia, các nhóm quốc gia và các vùng lãnh thổ thực hiện đối xử tối huệ quốc trong quan hệ thương mai với Việt Nam.

Người nộp thuế tự khai và tự chịu trách nhiệm trước pháp luật về xuất xứ hàng hóa để xác định mức thuế suất nhập khẩu ưu đãi

- Thuế suất ưu đãi đặc biệt:

Áp dụng đối với hàng hóa nhập khẩu có xuất xứ từ nước, nhóm nước hoặc vùng lãnh thổ thực hiện ưu đãi đặc biệt về thuế nhập khẩu với Việt Nam theo thể chế khu vực thương mại tự do (FTA), liên minh thuế quan hoặc để tạo thuận lợi cho giao lưu thương mại biên giới và trường hợp ưu đãi đặc biệt khác.

Áp dụng cho mặt hàng được quy định cụ thể trong thỏa thuận đã ký giữa Việt Nam với các bước, nhóm nước hoặc vùng lãnh thổ thực hiện ưu đãi đặc biệt về thuế và phải đáp ứng đủ các điều kiện đã ghi trong thỏa thuận. Hàng hóa phải có xuất xứ tại nước, nhóm nước hoặc vùng lãnh thổ đó.

- Thuế suất thông thường:

Thuế suất thông thường áp dụng đối với hàng hoá nhập khẩu có xuất xứ từ nước, nhóm nước hoặc vùng lãnh thổ không thực hiện đối xử tối huệ quốc và không thực hiện ưu đãi đặc biệt về thuế nhập khẩu với Việt Nam.

Thuế suất thông thường được quy định cao hơn không quá 70% so với thuế suất ưu đãi của từng mặt hàng tương ứng do Chính phủ quy định.

- Thuế bổ sung:

Trong một số trường hợp, ngoài việc chịu thuế theo quy định còn phải chịu thuế bổ sung

Giá bán của hàng hoá nhập khẩu vào Việt Nam quá thấp so với giá thông thường do được bán phá giá hoặc được nhận trợ cấp của nước xuất khẩu, gây khó khăn cho sự phát triển ngành sản xuất hàng hoá tương tự của Việt Nam

Hàng hoá được nhập khẩu vào Việt Nam có xuất xứ từ nước mà nước đó có sự phân biệt đối xử về thuế nhập khẩu hoặc có những biện pháp phân biệt đối xử khác đối với hàng hoá của Việt Nam.

2. Thuế tiêu thụ đặc biệt:

Áp dụng đối với một số mặt hàng như thuốc lá điếu, xì gà, rượu, bia, xe ô tô, xe mô tô, tàu bay, du thuyền, xăng các loại, điều hòa nhiệt độ, bài lá, vàng mã, hàng mã

3.Thuế bảo vệ môi trường:

Áp dụng đối với một số mặt hàng như xăng, dầu, mỡ nhờn, than đá, dung dịch HCFC, túi nilon, thuốc diệt cỏ, thuốc trừ mối, thuốc bảo quản lâm sàn, thuốc khử trùng kho

4.Thuế giá trị gia tăng:

Áp dụng đối với hàng hóa chịu thuế GTGT ở khâu nhập khẩu

Cách tính thuế nhập khẩu

Ta có công thức:

Thuế phải nộp = Số lượng hàng hóa thực tế x Trị giá tính thuế trên mỗi đơn vị x Thuế suất xuất nhập khẩu

Các tính thuế Giá trị gia tăng hàng hóa xuất nhập khẩu

Thuế GTGT = (Giá trị tính thuế nhập khẩu + Thuế Nhập khẩu + Thuế Tiêu thụ đặc biệt (nếu có) + Thuế bảo vệ môi trường (nếu có)) x thuế suất giá trị gia tăng.

Lưu ý: Chúng ta tính thuế theo thứ tự như sau: thuế nhập khẩu => Thuế tiêu thụ đặc biệt (nếu có) => Thuế bảo vệ môi trường (nếu có) => thuế giá trị gia tăng

Ví dụ: Một mặt hàng chịu các loại thuế: Thuế nhập khẩu + thuế TTDB + Thuế BVMT + Thuế GTGT

Ta tính lần lượt:

Thuế nhập khẩu: Trị giá hàng hóa x Thuế suất nhập khẩu = A

Thuế TTDB: (Trị giá hàng hóa + A) x Thuế suất tiêu thụ đặc biệt = B

Thuế BVMT: (Trị giá hàng hóa + A + B) x thuế suất bảo vệ môi trường = C

Thuế GTGT: (Trị giá hàng hóa + A + B + C) x Thuế GTGT

Xem thêm tại:

Gửi khô mực, tôm khô đi Mỹ dễ dàng, nhanh chóng

Vận chuyển tôm tươi đi Nhật Bản bằng đường hàng không

Nhận vận chuyển mì gói đi Hàn Quốc với giá siêu sốc